Для защиты прав заемщиков в Казахстане 19 июня 2024 года приняли пакет поправок, который затронул работу коллекторских агентств. С 1 июля 2024-го по 1 мая 2026 года банки и МФО не могут продавать коллекторам проблемные займы физлиц. Как это изменит рынок коллекторских агентств?

Выкупаю – не выкупаю

Можно выделить два способа взаимодействия БВУ и МФО с коллекторами.

Первый – когда права требования по проблемным кредитам остаются у банков и МФО, а коллекторы выступают как контрагенты финансовых организаций и взыскивают долги с заемщиков, что называется, на аутсорсе. Финорганизации обращаются за услугами к коллекторам, так как последние сегодня в своей работе используют эффективные и высокотехнологичные инструменты. «Они сильно отличаются от пресловутых жестоких методов взыскания из прошлого», – отмечает советник предправления Halyk Finance Мурат Темирханов.

Второй способ – коллекторы выкупают у БВУ и МФО плохие кредиты. У агентств появляется право требовать долги по проблемным займам, то есть коллекторы становятся кредиторами проблемных заемщиков (цессинговые агентства).

Однако второй способ «поставили на паузу» с 1 июля 2024-го по 1 мая 2026 года. За этот период банки и МФО должны самостоятельно урегулировать задолженность в своих портфелях. Такая мера, по мнению регулятора, должна уменьшить объем плохой задолженности и количество проблемных заемщиков.

Слоны зайдут в посудную лавку

Так как поправки затронули только кредиты физлиц, то логичным выходом для коллекторов стал переход на аутсорс или выкуп проблемных займов юрлиц и ИП.

Как отмечает Гани Утенов, представляющий одно из цессинговых агентств, коллекторам, которые специализируются на покупке прав требования, будет несложно перейти на аутсорс.

«Это то же самое, что работать со своим портфелем, только кредитором выступает не само агентство, а партнер (банк, МФО. – «Курсив»). Коллекторы будут взаимодействовать с партнером, у которого взяли в работу портфель», – объясняет Утенов и предполагает, что большинство коллекторов, которым теперь закрыта цессия, выберут именно путь аутсорса.

Так как цессинговые коллекторские агентства помогали БВУ и МФО оздоравливать портфели и таким образом соблюдать пруденциальные нормативы, на рынке они более узнаваемы по сравнению с коллекторами-взыскателями (те, что работают только на аутсорсе). То есть цессинговым, или, как называет их Утенов, «якорным», агентствам банки и МФО в аутсорсе отказывать не будут.

Выживут также «крупняки», аффилированные с фининститутами, считает представитель цессиногового агентства, не пожелавший обнародовать свое имя.

«Аффилированные коллекторы никогда не пропадут, потому что в случае чего операционные расходы может закрыть головная структура», – сказал инкогнито.

Утенов считает, что на рынке есть такие крупные цессинговые агентства, которые смогут выжить, не переходя ни на аутсорс, ни на выкуп портфелей юрлиц и ИП, а просто сидя на своем старом портфеле, выкупленном до поправок. Эти почти что два года «на паузе» могут стать периодом переосмысления и оптимизации процессов работы.

Коллекторы тоже плачут

Цессинговые агентства в целом, по данным Утенова, более крупные и финансово устойчивые. На рынке аутсорса они подвинут мелких коллекторов, которые не выкупают проблемные кредиты (выполняют только работы по взысканию), и начнется сокращение рынка.

Такой же исход событий предвидит инкогнито. Он рассказывает, что у аутсорса низкая маржинальность: нужно закрывать множество статей расхода (содержание штата в call-центре, специального программного обеспечения, аренду помещения), при этом «спрогнозировать объем взысканной задолженности в том или ином периоде невозможно».

По его мнению, в аутсорсе сложно работать из-за большого числа правил и ограничений. Коллекторы должны звонить только в рабочие часы, зачитывать большой шаблонный текст, перед тем как непосредственно перейти к разговору, вести его аудио- или видеозапись. А заемщики не разговаривают, бросают трубку, меняют SIM-карты. «Население стало обладать иммунитетом ко всем своим кредиторам», – говорит он. По его словам, в рамках законодательства не установлено, какой минимальный процент от дохода должен уплачивать должник. Есть и те, кто платит тысячу тенге в месяц.

Чаще всего меры коллекторов ни к чему не приводят, и им остается прибегать к услугам нотариуса и судебного исполнителя для ареста банковских счетов должника. По оценке Гани Утенова, не более 15–20% всех должников добровольно погашают свою задолженность, не заставляя коллекторов обращаться к исполнительному производству.

Анонимный спикер добавляет, что существует и практика «негласного запрета» на взыскание задолженности уже в рамках исполнительного производства судебниками. Ее вводят «перед крупными государственными событиями, чтобы не повышать градус напряженности в обществе».

«Юрики» — не лучший выход?

«Юрики» — не лучший выход?

Небольшое число агентств выкупает плохие кредиты юрлиц и ИП, то есть эта ниша относительно свободна. Именно на выкуп портфелей юрлиц и ИП собирается перейти анонимный спикер. Однако он не испытывает энтузиазма по этому поводу – переход потребует получения новых компетенций и финансовых вливаний, так как средняя сумма задолженности ИП или юрлица существенно превышает среднюю сумму по физлицу.

Утенов подтверждает, что к коллекторам, которые занимаются выкупом займов юрлиц, более высокие требования. Сотрудники такого агентства должны понимать корпоративное право, участвовать на заседаниях кредитного комитета БВУ, уметь читать финансовые документы и проводить финмониторинг деятельности компаний для проведения реструктуризации.

Поправки также приведут к освоению новых рынков коллекторами. Прежде коллекторы стремились работать с БВУ и МФО из-за их больших объемов и стабильности. Теперь агентства обратят внимание на частные компании, которые оказывают услуги населению и также сталкиваются с проблемой невозврата должниками.

«Везде, где есть деньги, есть долги», – объясняет Утенов. В пример он приводит грузоперевозки, магазины одежды, коммунальные платежи. Коллекторы могут также осуществлять взыскание с физлица, задолжавшего другому физлицу.

В ожидании регресса

Анонимный комментатор не исключает, что его агентство может закрыться, если регулирование и дальше будут ужесточать. «По отношению к 2021 году мы упали практически на 90%», – приводит он данные по возврату задолженности.

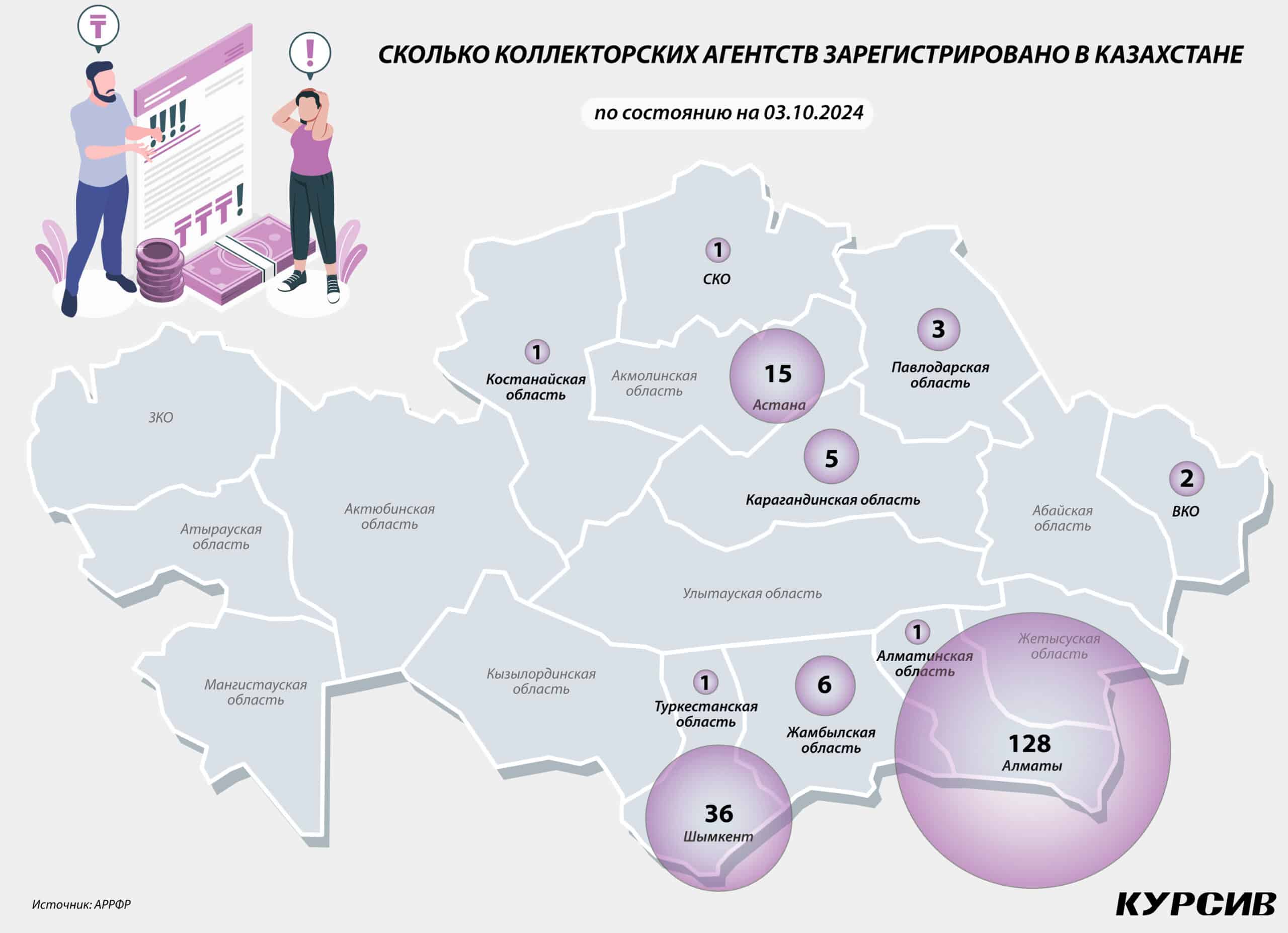

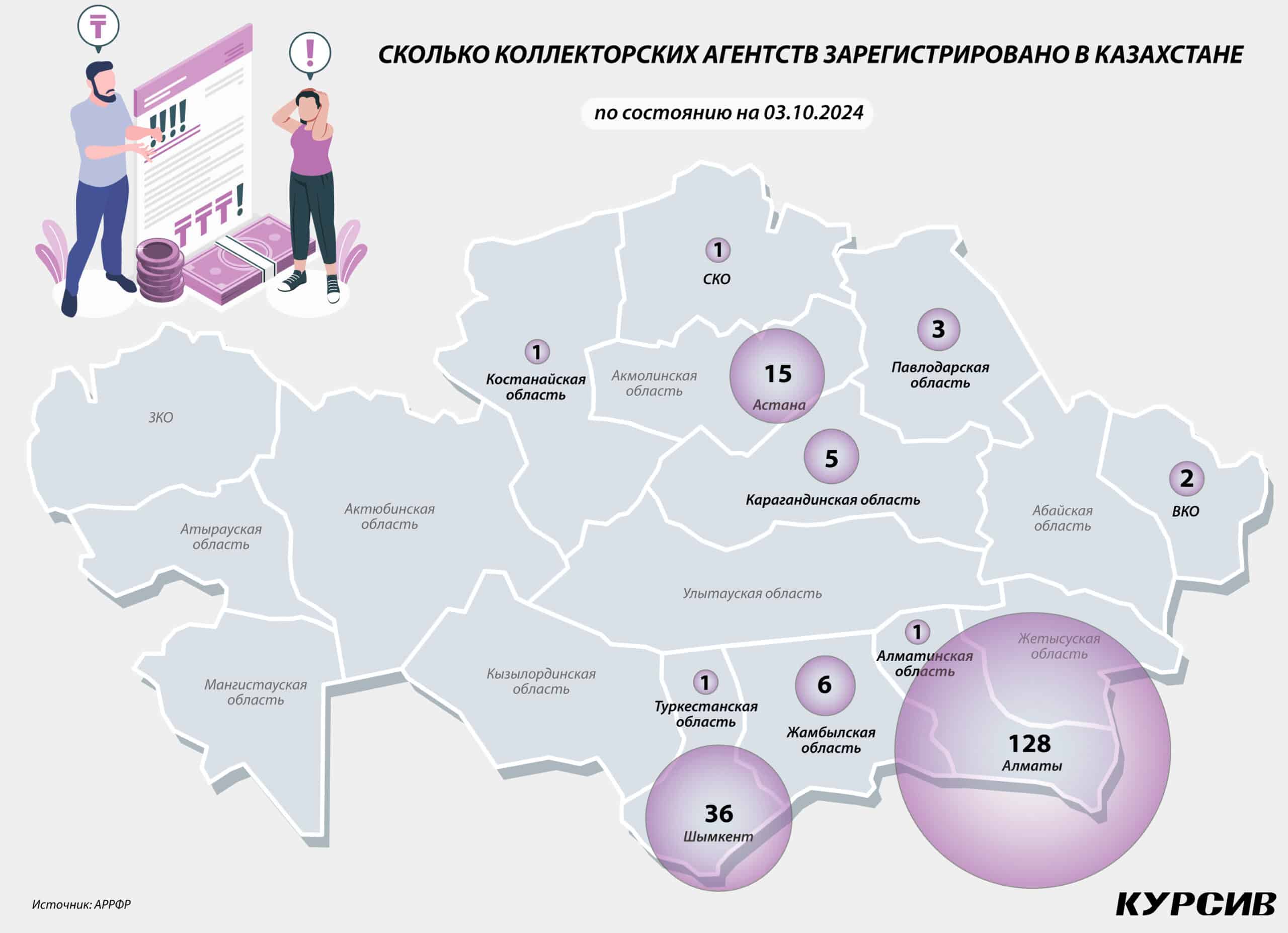

По состоянию на 3 октября 2024 года в государственном реестре значится 199 коллекторских агентств по всей стране. Инкогнито ожидает, что их количество сократится до пяти десятков, Утенов же оценивает потери более сдержанно – коллекторских агентств станет на 10% меньше.

В аналитическом центре Halyk Finance также ожидают ухода с рынка коллекторов в связи с поправками. Советник председателя правления компании Мурат Темирханов считает, что изменения приведут к регрессу на рынке стрессовых активов и в целом финансовом секторе. По его словам, институт коллекторов выполняет важную функцию реструктуризации проблемных займов и оздоровления портфелей банков и МФО.

Он рассказывает, что в мировой практике банки, как правило, оставляют себе крупные проблемные займы, а менее крупные передают коллекторам. Такие агентства параллельно работают со многими банками, поэтому и могут предложить БВУ более профессиональные и дешевые услуги из-за эффекта специализации и масштаба.

«Такое разделение деятельности между выдачей небольших кредитов и взысканием проблемной задолженности позволяет финансовому рынку развиваться более быстро и эффективно», – указывает на плюсы Темирханов.