Отказ государства от части акций банка основан на желании возвратить средства, потраченные на его создание

Под занавес 2024 года национальный управляющий холдинг «Байтерек» — единственный акционер Отбасы банка — заявил о грядущей продаже доли госпакета путем проведения IPO. Отказ государства от части акций лидера ипотечного рынка в пользу частных инвесторов основан на желании возвратить средства, потраченные на создание банка, а также привлечь капитал для дальнейшего роста кредитования через создание новых инструментов. За период с 2003 по 2011 год государство инвестировало в банк 78,3 млрд тенге в виде уставного капитала. Первоначально IPO планировалось в 2016–2019 годах. Но, по словам представителей «Байтерека», на тот момент финансово-экономическое состояние Отбасы банка было недостаточно привлекательным, поэтому инвесторы не проявляли к нему интереса. В холдинге полагают, что текущая эффективность бизнес-модели и достигнутые банком показатели дают возможность вернуться к вопросу о выходе на IPO.

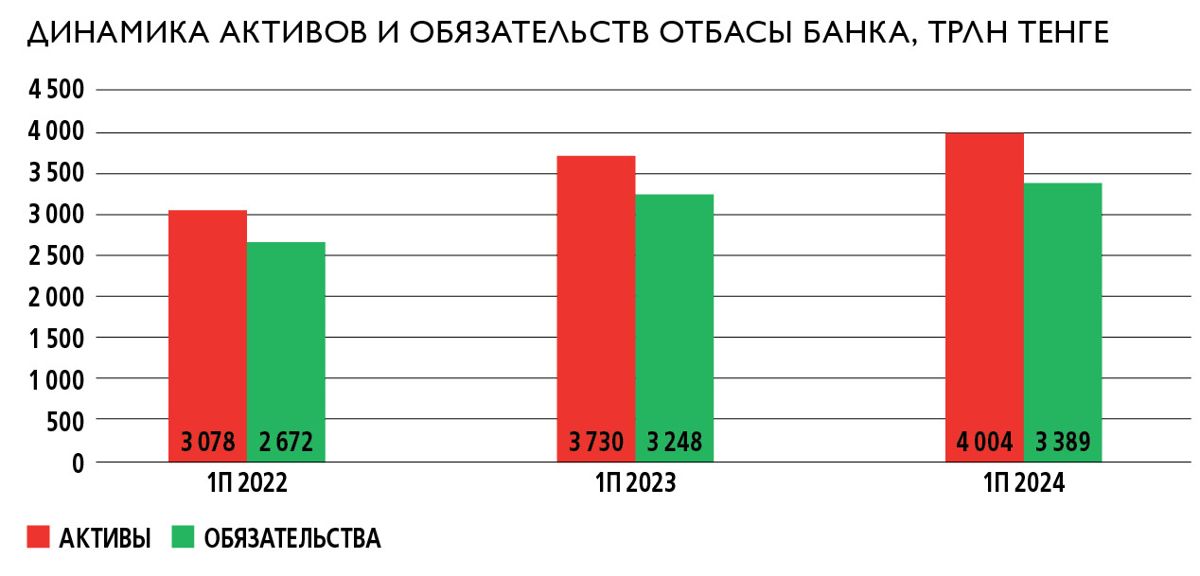

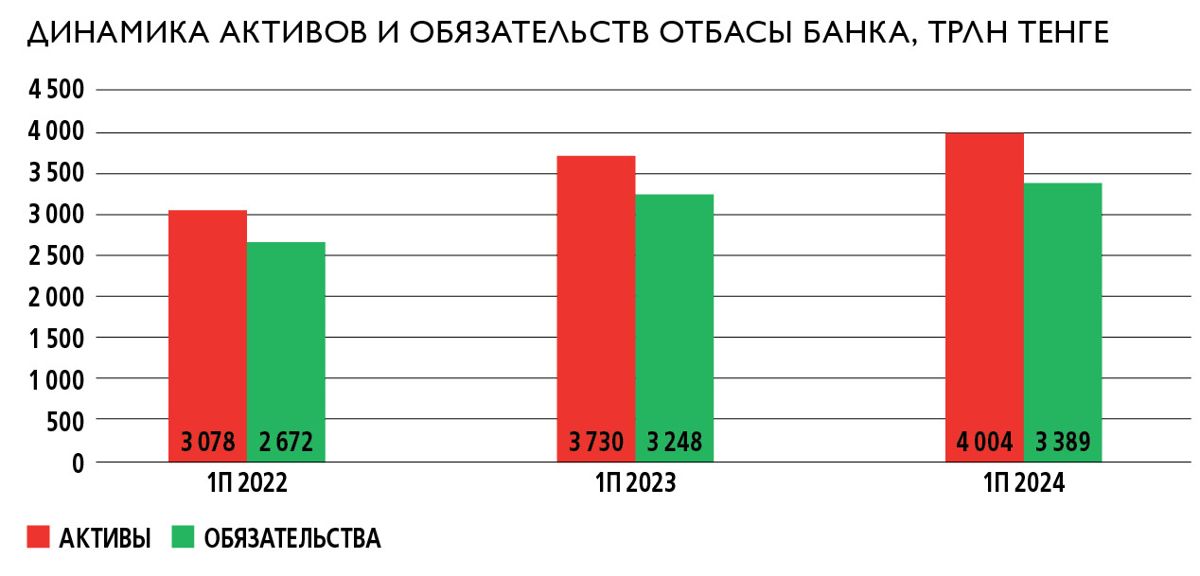

С точки зрения фундаментальных показателей Отбасы банк демонстрирует уверенный рост, высокую доходность и устойчивую финансовую позицию. Директор департамента аналитики и исследований BCC Invest Султан Жумагали отмечает, что в 2023 году банк достиг рекордной чистой прибыли в размере 148 млрд тенге, увеличив показатель на 53 % по сравнению с 2022 годом. Активы к концу прошлого года составили 3,996 трлн тенге, кредитный портфель — 3,2 трлн тенге, «подтверждая высокий уровень операционной эффективности». На фоне этого уровень просроченных займов (NPL) составил лишь 0,08 % — один из самых низких в банковском секторе Казахстана. «Отбасы банк не испытывает острой необходимости в привлечении новых инвесторов. Однако стратегические преимущества, связанные с IPO, могут способствовать его дальнейшему развитию и укреплению позиций на рынке», — рассуждает Жумагали. В частности, по мнению собеседника, диверсификация акционерной структуры окажет положительный эффект при апгрейде кредитного рейтинга, а публичный статус может стать дополнительным конкурентным преимуществом, особенно если в ближайшие годы будет пересмотрено монопольное положение банка в системе жилищных сбережений.

Жумагали считает, что Отбасы банк может стать надежным активом в портфеле, учитывая привлекательную рентабельность и относительно низкие риски. Тем не менее «инвесторы должны учитывать снижение темпов роста прибыли в 2024-м и возможное усиление конкурентной среды».

Прибыльный актив

Начальник управления аналитики инвестиционной компании Standard Темирлан Измаилов детализировал финансовые показатели банка. Он указывает, что Отбасы банк поддерживает высокую ликвидность, что «является необходимым условием выполнения краткосрочных обязательств, однако рост показателя сдержанный». Процентные доходы банка показывают стабильный рост. Средний квартальный прирост за последние два года составил 3,6 %. В III квартале 2024-го процентные доходы достигли 84,7 млрд тенге, на 5,3 % выше по отношению ко II кварталу. Средний квартальный доход по выданным кредитам составил 2,64 %.

Измаилов отмечает снижение операционных расходов относительно доходов. По сравнению с I кварталом 2024 года в III квартале коэффициент улучшился с 16,8 до 14,8 %. Быстро растут кредиты и авансы клиентам. Кредитный портфель остается ключевым драйвером роста активов банка, частично за счет финансирования государством. Объем кредитов увеличился с 2 трлн тенге в IV квартале 2021 года до 3,2 трлн тенге в III квартале 2024-го. Средний квартальный прирост составил 3,8 %. Банк активно наращивает депозитную базу, что «является положительным фактором устойчивости».

Собеседник указывает на значительную роль государства в работе Отбасы банка. За счет государственных вливаний собственный капитал банка за 11 кварталов (с IV квартала 2021-го по III квартал 2024-го) вырос на 75 %, с 381 млрд до 670 млрд тенге. «Укрепление капитальной базы снижает финансовые риски банка», — комментирует Измаилов. Вместе с тем остается высоким уровень долговой нагрузки. В III квартале 2024 года отношение обязательств к капиталу составило 5,2. Показатель остается выше 5,0 в течение последних пяти кварталов. Высокая долговая нагрузка указывает на необходимость контроля за ростом обязательств, констатирует Измаилов. На этом фоне Отбасы банк уменьшает зависимость от государственных субсидий.

По словам эксперта, снижение улучшает независимость доходной базы банка, однако дополнительные вливания со стороны акционера служат основным ростом его капитала: «Без дополнительных вливаний рост капитала за 2022–2024 годы составил бы 50 % вместо 76 %». На конец ноября дополнительные вливания составили 33 % от всего капитала Отбасы банка. Измаилов говорит о необходимости осторожно относиться к быстрому росту капитала и активов банка. Он также указывает на сложность применения стандартных оценок для определения доходностей этого фининститута «ввиду нерыночных процентов по полученным от государства займам». В связи с этим для оценки Отбасы банка наиболее применимым методом Измаилов видит price to book value of equity — отношение рыночной цены акции к ее балансовой стоимости.

Резюмируя, собеседник выделяет высокий уровень долговой нагрузки и потенциальное уменьшение государственной поддержки банка как важные риски для инвесторов.

На пороге перемен

Помимо показателей финансовой устойчивости и перспектив роста, частных портфельных инвесторов всегда интересует дивидендная политика эмитента. На начало ноября 2024 года корпоративная политика Отбасы банка в этом вопросе оставалась весьма туманной. Кодекс корпоративного управления банка не содержит прямого указания по минимальному порогу дивидендных выплат, привязывая детали к нормам закона об акционерных обществах. «Размер выплаты дивидендов определяется с учетом законодательства Республики Казахстан», — говорится там. Но профильный закон содержит лишь общие нормы по выплате дивидендов, делегируя конкретные решения самим эмитентам. Размытая дивидендная политика несет риски для портфельных инвесторов, зарабатывающих на дивидендных историях. Статистика выплат по Отбасы банку за последние три года показывает сильную неравномерность распределения чистой прибыли в пользу акционера. Так, по итогам 2021 года акционер вернул 50 % чистой прибыли, в 2022 году — 70 %, в 2023-м — 30 % на фоне ее снижения.

Другой важный вопрос, влияющий на размер будущей чистой прибыли Отбасы, — назревшая перестройка системы жилстройсбережений. В текущем году активизировались разговоры о необходимости прекращения монополии банка в этой сфере и привлечения БВУ. Преимущество жилищно-сберегательного займа — отсев «плохих» клиентов: банк видит, как клиенты накапливают, и может предложить кастомизированные условия, забирая с рынка наиболее платежеспособных. Тогда как игроки вне системы жилстройсбережений надеются исключительно на свой скоринг клиентов.

Бизнес-модель жилстройсбербанка крайне жизнеспособна. Чем раньше банк открыл клиенту жилищно-сберегательный депозит, тем выше для клиента премия по накоплению, тем быстрее он получит ипотечный заем. Наличие в продуктовой линейке промежуточных займов позволяет клиентам с достаточными накоплениями досрочно получить ипотеку, а если речь идет о госпрограмме, то и по ставке ниже рынка. В итоге такой банк снимает сливки с ипотечного рынка. Не зря Отбасы занимает почти 60 % ипотечного кредитования.

Неучастие коммерческих банков в системе жилстройсбережений, которые к тому же проигрывают госбанку по ставкам фондирования, становится для них своего рода гирей на ногах. Вопрос своего включения в систему лоббируется БВУ на всех уровнях власти. И в реформе системы жилстройсбережений финансовый регулятор занял их сторону. Так что, вероятно, вопрос в конечном итоге будет решен для БВУ положительно.

Неопределённость формы и содержания

И всё же дивидендная политика Отбасы банка и будущий расклад на ипотечном рынке — не главные темы, волнующие портфельных инвесторов. В целом концептуальный вопрос состоит в том, зачем банк выводят на IPO с точки зрения позиционирования для инвесторов, замечает исполнительный директор Казахстанской ассоциации миноритарных инвесторов Данияр Темирбаев. По его словам, сама идея вывода на рынок института развития «вызывает когнитивный диссонанс». Такой институт по определению не должен заниматься бизнесом, а создается государством для выполнения определенной задачи — например, развития приоритетных секторов, отдавая рынку свою маржинальность.

Инвесторы на данный момент не понимают, в каком ракурсе будут продавать банк. Если как институт развития, то что в таком случае получит инвестор от структуры, которая будет отрабатывать государственную политику? Если же Отбасы рассматривают как бизнес, тогда он и должен работать как бизнес — банк нужно полностью передать в частные руки. «Для рынка пока не раскрыта внутренняя логика принятия решения по выводу части акций банка на рынок путем первичного размещения. Чтобы рынок купил эту идею, необходима полная трансформация Отбасы. Когда государство выводит часть своего пакета на рынок, но всё еще остается в капитале и не происходит переформатирования миссии этого института развития, то возникает вопрос: для государства это бизнес или всё-таки структура, наделенная определенными государственными задачами. Такая неопределенность пугает рынок, ведь государственная структура в любой момент может быть нагружена дополнительными задачами», — говорит Темирбаев.

Инвесторы, по словам Темирбаева, хотят видеть, что на IРО выводят перспективный бизнес — интересную инвестиционную историю: либо дивидендную, либо историю роста. Пока же инвестиционная история Отбасы банка неясна, и рынок понимает одно: он создан государством как институт развития и наделен определенным мандатом. Без разъяснения рынку, какую историю и почему инвесторы должны купить, IPO будет формальным, полагает Темирбаев.

Вполне возможно, что размещение и пройдет по формальному сценарию. Создав институт развития, отвечающий за обеспечение жильем казахстанцев через многообразие программ, государство вряд ли откажется от социальных обязательств в вопросе жилищной политики. Отбасы банк — крайне успешный финансовый институт, снижающий напряженность в жилищном вопросе. Представители «Байтерека» рассказали СМИ, что предстоящее IPO и привлечение частных инвесторов не повлияют на его бизнес-модель. В Отбасы также подтвердили, что банк сохранит социальные функции и обязательства. Можно предположить, что IPO пройдет с привлечением стратегического инвестора. Таковым может выступить ЕНПФ либо любой международный банк развития уровня ЕБРР. К «стратегу» на рыночное размещение подтянутся неквалифицированные розничные инвесторы. Квалифицированным же инвесторам нужна ясность в вопросе позиционирования инвестиционной истории банка. И как можно скорее.